人生100年時代とはいえおかねの管理が100歳まで出来るわけがありません

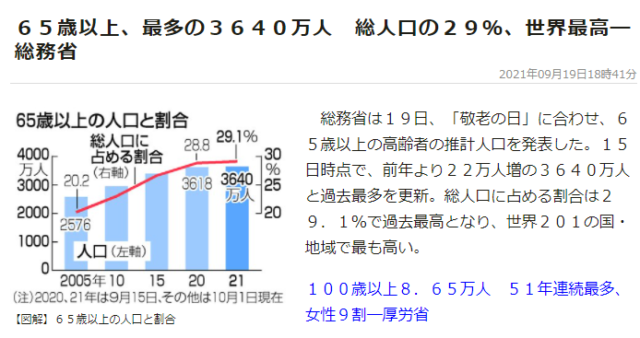

あらためて割合で表示されると

リアルに感じますね

👇👇👇

JIJI.COM

死亡リスクから長生きリスクへ

周知の事実となりました

そうなるとこの問題が

付いてまわります

👇👇👇

日本経済新聞

家計資産の最新データは

6月末で1992兆円

認知症患者さんのそれが

2030年には230兆円との予測

分母が変わらなければ11%も…

金融に限らず

白黒はっきりすることへの対応は簡単

グレーが最も困ります

世の中は圧倒的に

グレー部分が多いのに…

それはいいとして

日本の金融は何をするにつけても

本人の意思が最重要事項です

これが無ければ何も出来ない

ですのでその意思が確認できない時は

成年後見人制度へ行きついてしまう

ですけどその制度があるからといって

全て完結するわけではありませんね

10年以上前になりますか

生涯独身を貫いた叔父が

認知症になりました

生活費はもとより

おかねが必要なわけで

どうしようか?

になるのですけど

たまたまその心配は不要だった

時効?!かどうか

わかりませんけど

叔父の動産はすべて

普通預金に移してあって

かつ

キャッシュカードの暗証番号は

母へ伝言済み

信頼関係がなせる技です

ですのでおかねに関しては

何ら困ることはなかったわけで

かなりレアケースですので

一般的ではありません

おかねの管理

店舗のある金融機関であれ

ネット金融であれ

この手に関してはまったくもって不完全

おススメしているネット証券

ここが最も不完全とも言えます

ですが昨年楽天証券が

家族信託サービスを開始しまして

ネット証券大手では初です

ですけどそれが利用できる条件の1つに

代理店(IFA)を介している人でないと利用できない

制度が無いに等しいです…

年齢を重ねるほど

管理は難しくなるのに

それがネット金融であれば

なおさらです

とどのつまり

人生100年時代でも

管理&運用が出来る年齢は

過去と大差ないかもしれません

準備はお早めに!

になりますね

ではまたです